金融政策は転換点に

1/22、岸田首相は日銀総裁の交代を明言した。アコードの見直しに関しては1/3に是非を含め新総裁と協議が必要と発言しており、おそらくアコードに関しても何かしらの修正が入ると思われる。

次期日銀総裁人事は2月の国会に提出されると見られる。次期日銀総裁の有力候補は雨宮副総裁、中曽前副総裁、山口元副総裁の3人と言われている。山口氏は白川総裁時の副総裁で、最も出口戦略に前向きな人選と思われる。中曽氏も現行の金融政策を批判しており、変更に前向きと思われる。一方、雨宮氏は2006年の量的緩和等の実務を執り行ったとされ、本音は不明だが、現行路線に最も近いと思われる。

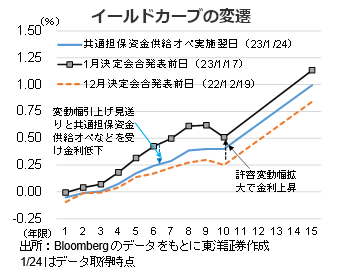

ただ、既に12/20の日銀金融政策決定会合で長短金利操作(以下YCC)の10年国債利回りの変動幅を±0.25%ptから±0.50%ptに修正するなど、日銀は政策の修正を図り始めており、誰が次期総裁でも基本的には出口戦略を担うことになりそうだ。

YCC修正の背景は

日銀はYCC修正の理由に債券市場の機能低下を挙げている。イールドカーブの歪みにより、企業の起債や先物市場に影響が出ているとのこと。先物市場への悪影響の事例には、22/6の投機筋の売り仕掛けが挙げられよう。これにより、債券先物は現引きの対象であるチーペスト(先物の価格形成の基準となる銘柄)からは説明がつかない急落を演じた。日銀の国債大量保有により、現物の調達が難しくなり、「現物の売りと先物の買い」の裁定取引が成立しにくくなったことが要因と言われる。

また発行市場では10年国債の利回り上昇を指値オペで人為的に抑制し10年債が前後の年限と比較し割高となったことも問題に。10年国債利回りは、長期の地方債や事業債を起債する際の基準となることが多く、起債条件と販売状況に影響が出るもよう。

政府は異次元緩和脱却を意図か

YCC修正理由の一つであるイールドカーブの歪みは5年共通担保資金供給オペ等により手前の金利が低下し改善しつつある。10年債近辺でのショートスクイズが解消に向かえば、カーブの形状自体はかなり改善しそうだ。インフレの見通し引上げも市場予想程でなく、政策調整は目先は見送りとなる可能性もありそうだ。

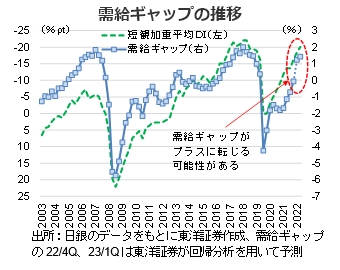

ただ12月の日銀金融政策決定会合は、政府の参加者の申し出で一時中断しその後政策変更を決めたようだ。政策変更が唐突で、以前政府が反リフレ派を審議委員に指名したことから、政府は出口戦略に前向きの可能性も。緩和の理由の1つである需給ギャップも改善しつつあり、徐々に異次元の金融緩和からの脱却を図っていく可能性が高そうだ。

(投資情報部 藤本)