当社で取り扱う約200銘柄の公募株式投信がNISA口座の対象です。各銘柄につきましては、当サイトの「取扱ファンド一覧」でご確認ください。

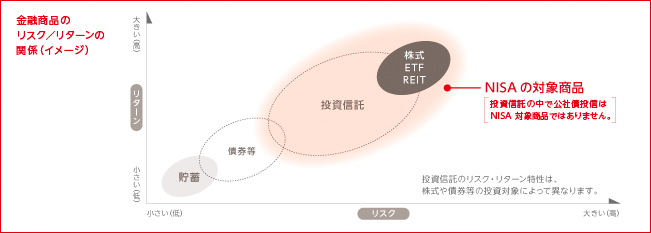

投資信託は商品によって投資する対象が様々ですのでリスクやリターンの大きさも様々です。ご自分の目的に合った商品をお選びいただけるようNISAおすすめファンドをセレクトいたしました。

TOYOが自信をもっておすすめする、NISA投信ラインナップ。全22商品について詳しくご紹介いたします。

![]()

※リスクはイメージであり、それぞれのファンドのリスク度とは異なる場合があります。

世界の株式やREITの値上り益に加えて為替差益も享受したい

-

![[設定・運用]](images/txt2_01a.gif)

主として世界の取引所に上場している株式(REIT含む)から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資を行い、信託財産の中長期的な成長を目指す。

-

![[設定・運用]](images/txt2_01b.gif)

主要投資対象は、米国の金融商品取引所および店頭市場登録の不動産投資信託証券(US-REIT)。

-

![[設定・運用]](images/txt2_01c.gif)

世界各国の株式の中から主にロボティクス関連企業の株式に投資を行う。産業用やサービス用などのロボットを製作する企業のみならず、ロボット関連技術であるAI(人工知能)やセンサーなどの開発に携わる企業も投資対象とする。

-

![[設定・運用]](images/txt2_01d.gif)

主要投資対象は、インドの取引所に上場している中型株式(ニフティ中型株100採用銘柄または当該指数採用銘柄に準じた時価総額を有する銘柄)。

世界の株式やREITの値上り益に加えて為替差益も享受したい

-

![[設定・運用]](images/txt2_02a.gif)

米国の株式を実質的な主要投資対象とし、S&P500配当貴族指数(配当込み、円換算ベース)の値動きに連動する投資成果をめざす。為替変動や市場全体のリスクの高まり等を定量的に捉えて、為替ヘッジ比率を調整する。

-

![[設定・運用]](images/txt2_02b.gif)

主要投資対象は、オーストラリアの証券取引所に上場している株式及び不動産投資信託を含む投資信託証券。主に配当利回りに着目し、相対的に配当利回りの高い銘柄を中心に投資。

-

![[設定・運用]](images/txt2_02c.gif)

主要投資対象は、世界のピュア・インフラ企業が発行する上場株式など。「ピュア・インフラ企業」とは、インフラ関連企業の中でもインフラ資産を実際に所有する、もしくは、運営するビジネスで収益の多くを獲得する企業を指す。

-

![[設定・運用]](images/txt2_02d.gif)

主要投資対象は、米国の取引所に上場している株式等。中堅企業等の事業開発を主に金融面からサポートする投資会社であるBDC(ビジネス・ディベロップメント・カンパニー)への投資を通じて、高い配当利回りを獲得しつつ、中長期的なトータル・リタ-ンの最大化を目指す。

為替リスクは取りたくないが株式やREITの値上り益を享受したい

-

![[設定・運用]](images/txt2_03a.gif)

主として、わが国の中小型株式に投資することにより、信託財産の中長期的な成長を目的として、積極的な運用を行う。ビッグデータの活用による投資テーマ選定とボトムアップアプローチによる銘柄選択を組み合わせ、ポートフォリオを構築する。

-

![[設定・運用]](images/txt2_03b.gif)

わが国の上場株式が主要投資対象。マクロの投資環境の変化に応じて、成長系、割安系、大型、中小型といった視点等から、その局面で最適と思われる投資スタイルを採用。

-

![[設定・運用]](images/txt2_03c.gif)

主要投資対象は、成長が期待される日本企業の株式。中長期的観点から、ベンチマークである「JPX日経インデックス400(配当込み)」を上回る投資成果の獲得をめざし運用を行う。

-

![[設定・運用]](images/txt2_03d.gif)

日本の取引所に上場している不動産投資信託証券(J-REIT)を主要投資対象とし、投資信託財産の中長期的な成長を目指す。J-REITへの投資は、徹底した銘柄調査と市場分析に基づいて行う。

高利回りに加えて為替差益も享受したい

高利回りに加えて為替差益も享受したい

投資環境に合わせて投資比率を変更し安定的な収益を享受したい

リスクを抑えて安定利回りを確保したい

少額投資非課税制度について、知っておきたい点を確認しましょう

上記以外のポイントは、当サイト「NISA(少額投資非課税制度)に関するQ&A」にてご覧いただけます。

NISA口座でのお取引に関する留意事項

- 現在、NISA口座以外の口座で保有されている上場株式等をNISA口座に移すことはできません。

- NISA口座は同一年において一人一口座(一金融機関等)しか開設できません。(金融機関等を変更した場合を除く。)

- 東洋証券でのNISA取扱商品は、上場株式、上場投資信託、不動産投資信託、公募株式投資信託です。(外国証券は対象外となっております。)

- NISA口座と他の口座との損益通算はできません。また、損失の繰越控除もできません。

- NISA口座で売却した場合の非課税枠の再利用はできません。また、非課税枠の残額は翌年以降へ繰り越すことはできません。

- 投資信託の分配金のうち、元本払戻金(特別分配金)はNISA口座以外の口座でも非課税であるため、NISA口座の非課税メリットを享受できません。

- NISA口座で保有している上場株式等の配当金を非課税にするためには、配当金受取方法を「株式数比例配分方式」にする必要があります。

- 株式投資信託の分配金を同じ年に再投資すると、120万円を超える部分は課税されます。

投資信託の手数料等およびリスクについて

投資信託のお取引にあたっては、申込(一部の投資信託は換金)手数料をいただきます。投資信託の保有期間中に間接的に信託報酬をご負担いただきます。また、換金時に信託財産留保金を直接ご負担いただく場合があります。投資信託は、個別の投資信託ごとに、ご負担いただく手数料等の費用やリスクの内容や性質が異なるため、本書面上その金額等をあらかじめ記載することはできません。投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象とするため、当該金融商品市場における取引価格の変動や為替の変動等により基準価額が変動し、元本の損失が生じるおそれがあります。

収益分配金に関する留意事項

- 投資信託の分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので分配金が支払われると、その金額相当分、基準価額は下がります。なお、分配金の有無や金額は確定したものではありません。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 受益者のファンドの購入価額によっては、分配金の一部ないしすべてが、実質的には元本の一部払い戻しに相当する場合があります。

通貨選択型の投資信託に関する留意事項

通貨選択型の投資信託が実質的に投資を行う「ハイ・イールド債」や「新興国債券」等の投資対象資産に関する投資リスクについては、目論見書その他の資料でご確認いただくか、取引店までお尋ねください。

ご投資にあたっての留意点

投資信託にかかるリスクおよび手数料等は、それぞれ異なりますので、当該投資信託の目論見書や契約締結前交付書面(目論見書補完書面)等をよくお読みください。

ご購入にあたっては、目論見書の内容を必ずご確認の上ご自身でご判断ください。